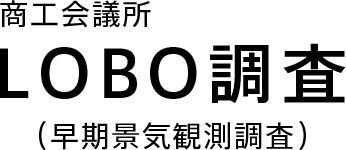

11月の全産業合計の業況DIは、▲22.9と、前月から+2.6ポイントの 改善。ただし、「悪化」から「不変」への変化が主因であり、実体はほぼ横ばい。 住宅など民間工事、公共工事の持ち直しが続いた建設業や、コスト上昇分の価格転 嫁が進んだ卸売業の業況が改善した。また、電子部品や自動車関連の製造業で引き 続き堅調な動きを指摘する声があった。他方、個人消費の低迷が長引くなか、慢性 的な人手不足による受注機会の損失や人件費の上昇、農水産物の価格高騰が依然と して中小企業の足かせとなっており、業況改善に向けた動きは力強さを欠いている。

価格転嫁、仕入、販売価格に関する調査結果

業況DIは、改善続くも力強さ欠く。先行きも不透明感から、慎重な見方

付帯調査テーマ

・コスト増加分の価格転嫁の動向(BtoB)

業況DIは、悪化。先行きは改善見込むも、不透明感強く、慎重な見方が続く

2月の全産業合計の業況DIは、▲22.8と、前月から▲3.4ポイントの悪化。観光需要による牽引のほか、原油安に伴い、原材料価格や燃料費、電力料金の下落の恩恵を指摘する声が聞かれたものの、人手不足と人件費の上昇が足かせとなる中、消費低迷や中国経済減速による受注減などが全体を押し下げた。また、株価・為替の不安定な推移も中小企業のマインドを下押ししており、昨年秋頃から足踏み状況が続いていたが、足元では弱い動きがみられている。

付帯調査テーマ

・コスト増加分の価格転嫁の動向(BtoB)

業況DIは、足踏み。先行きは改善見込むも、転嫁遅れなどからばらつき

7月の全産業合計の業況DIは、▲20.0と、前月から▲4.7ポイントの悪化。仕入価格上昇分の転嫁遅れや人手不足、人件費の増大が経営の足かせとなる状況が続く。また、台風など天候不順の影響による売上減を指摘する声も聞かれ、中小企業の景況感は足踏みとなった。ただし、好調なインバウンドによる下支えや、住宅・設備投資に持ち直しに向けた動きが伺えるなど、好材料がみられるほか、「好転」から「不変」への変化がDIを押し下げる要因となったことにも留意が必要。

付帯調査テーマ

・コスト増加分の価格転嫁の動向(BtoB)

業況DIは、6カ月ぶりに改善。先行きは期待感みられるも、慎重な見方続く

1月の全産業合計の業況DIは、▲25.9と、前月から+3.8ポイントの改善。特に、都市部での回復が全体を押し上げた。外国人観光客の増加や高付加価値商品の需要の底堅さなどを背景に売上増がみられたほか、製造業では、国内向けの受注減を海外向けで補ったとの声が聞かれる。また、業種を問わず、足元の原油安が採算改善に寄与している状況も伺える。他方で、生産・消費の回復に力強さを欠く中、仕入などコスト増加分の価格転嫁に向けた交渉が難航している中小企業も多く、昨年秋以降の足踏み状況からは脱していない。

付帯調査テーマ

・販売価格設定の動向(BtoB)

業況DIは、横ばい圏内の動きが続く。先行きは回復見込むも、弱さが残る

8月の全産業合計の業況DIは、▲20.5と、前月から▲0.8ポイントのほぼ横ばいで推移。公共工事、自動車関連の下支えが続くほか、外国人観光客の増加などを背景に観光関連が堅調だったものの、一部で台風や局地的な大雨に伴う売上減少、客足の伸び悩みなどの影響がみられた。また、仕入や電力料金などのコスト増による収益圧迫や、人手不足に伴う生産・営業活動への影響が広がるほか、人材確保のための賃上げにより負担が増す中、中小企業における景況感の回復は力強さを欠き、まだら模様の状況が続く。

付帯調査テーマ

業況DIは、横ばい。回復基調も、仕入価格の転嫁遅れから景況感にばらつき

11月の全産業合計の業況DIは、▲12.8と、前月から▲0.9ポイントのほぼ横ばいで推移。中小企業の景況感は、建設業や自動車関連などの製造業によるけん引に加え、観光関連でも、好調な台湾や東南アジアのほか、中国からの観光客も回復の兆しがみられることから、総じて回復基調が続く。他方で、地域の小売・サービス業で、人件費や電力料金に係るコスト増に加え、長引く仕入価格の上昇・高止まりが足かせとなり業況改善が遅れるなど、景況感にばらつきがあり、一部では回復の動きに鈍さがみられる。

付帯調査テーマ

業況DIは、回復基調続くも、足元では一進一退で推移

8月の全産業合計の業況DIは、▲15.7と、前月から▲1.6ポイントの悪化。燃料や原材料の価格上昇・高止まりが長期化し、電力料金などの負担増が続く中、依然として景気回復の実感が得られていないとの声が根強い。一方、公共工事や住宅関連が下支えする建設業のほか、消費者マインドの好転や外国人観光客の増加により観光関連では好調が続く。売上の堅調な推移を背景に、中小企業の景況感は総じて回復基調が続いているものの、仕入価格の上昇が採算悪化を招き、今一段の業況改善の足かせとなるなど、足元では一進一退の動きとなっている。

付帯調査テーマ

業況DIは、回復基調が続くも、足元では横ばいで推移

6月の全産業合計の業況DIは、▲17.3と、前月から▲0.2ポイントの横ばいで推移。中小企業の景況感は、好調な建設業や回復傾向にある自動車をはじめとする輸出関連企業に下支えされ、底堅い動きとなっている。他方で、燃料(原油、ガス)や原材料の価格上昇・高止まりに加え、人件費、電力料金などのコストが増す中、価格転嫁が進まないとの指摘もあり、中小企業の中には、依然として景気回復の実感が乏しい状況も伺える。

付帯調査テーマ

業況DIは、回復基調が続くも、足元で一服感

5月の全産業合計の業況DIは、▲17.1と、前月から▲1.9ポイントの悪化。円安進行に伴う燃料(原油、ガス)・原材料の価格上昇に加え、電力料金などのコスト負担が増す中で、価格転嫁が進まず、収益が圧迫されている中小企業は、製造業・非製造業を問わず広範に及んでいる。13年1月以降、業況は円安・株高を背景に回復基調が続いているものの、足元ではコスト増による採算悪化から、一服感が見られる。

付帯調査テーマ

業況DIは、改善続く。先行きも景気回復への期待感が大きい

2月の全産業合計の業況DIは、▲26.4と、前月から+3.2ポイントの改善。政府の金融・財政政策や円安・株高に伴う景気回復への期待感が一層高まっているほか、企業の生産活動や個人消費にも明るさが出始めている。他方、急速な円安進行に伴う燃料(原油、ガス)・原材料の価格上昇により、収益が圧迫されている企業は広範に及んでいる。足元では、景気回復の実感に乏しく、やや期待先行の状況が続いている。