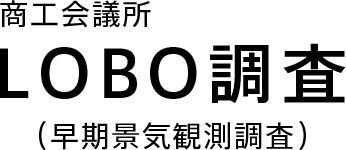

全産業合計の業況DIは、▲18.8(前月比+0.1ポイント)。サービス業では、夏休みやイベントによる需要増で宿泊施設や飲食店を中心に、改善した。一方、建設業では、全国的な猛暑や一部地域での大雨の影響で工事の作業効率が低下し、悪化した。また、卸売業も猛暑や大雨に伴う農業被害の影響で食料品関係で仕入に悪影響があり、悪化した。依然として物価高が消費マインドを押し下げており、消費者の節約志向の高まりが幅広い業種で指摘されているほか、長引く猛暑による外出控えの影響も継続している。また、米国関税措置の本格化に伴い設備投資計画の見直しや先送りの動きが散見され、業況はほぼ横ばいとなった。

海外展開に関する調査結果

業況DIは、改善もコスト増により力強さを欠く。先行きは、物価高に加えて感染再拡大の懸念強まる

全産業合計の業況DIは、▲17.8(前月比+2.5ポイント)。人流の回復とともに、夏物商材が好調だった百貨店などの小売業で業況が改善した。民間の設備投資が堅調に推移した製造業や、小売業・製造業に牽引された卸売業で業況が改善した。一方で、全国的な新規感染者数の増加を受け、飲食・宿泊業で予約キャンセルが出始めたサービス業や、建設資材の高騰や設備機器の納期遅れが続いている建設業は業況が横ばいに留まった。世界的な物流の混乱や資源・原材料価格の高騰、円安、深刻な人手不足に伴う人件費増などのコスト増に歯止めがかからず、企業収益の足かせとなっている。コスト上昇分の価格転嫁も十分に行えない中、中小企業の業況は、改善傾向が続くも力強さを欠く。

付帯調査テーマ

・海外ビジネス展開の状況

業況DIは、一服。駆け込み需要への期待も、反動減など先行き不安が広がる

2月の全産業合計の業況DIは、▲7.7と、前月から▲4.6ポイントの悪化。個人消費では、消費税引き上げ前の駆け込み需要がみられるものの、東北・関東を中心とする記録的な大雪により、物流への支障や売上減少など、製造業・非製造業を問わず、影響は広範に及んだ。中小企業の景況感は、売上・受注の堅調な推移を背景に改善傾向が続いていたが、足元では、仕入コストや電力料金、人件費などの負担増に加え、駆け込み需要の反動減への警戒感が伺える。

付帯調査テーマ

業況DIは、悪化。先行きは慎重な見方が続く

12月の全産業合計の業況DIは、▲34.1と、前月から▲3.0ポイントの悪化。先月中旬からの円安傾向は好材料であるものの、中国向け輸出低迷が続く製造業は幾分回復するも低水準で推移。また、今冬の賞与減少に伴う個人消費の冷え込みによる影響に加え、商品の多様化や低価格化により新規顧客の取り込みを図る大手チェーン店の攻勢に晒されている小売業・飲食業など、地域の中小企業を取り巻く環境はさらに厳しさを増している。

付帯調査テーマ

業況DIは、小幅改善。先行き不安は強まる

8月の全産業合計の業況DIは、▲23.8と、前月から+1.4ポイントの小幅改善。震災の影響により昨年は中止となったイベント等が開催されているほか、観光客、帰省客が多かったことなどから、小売や観光関連を中心に好調。比較対象の昨夏は、節電対応による休日変更に伴い、まとまった夏休みが取れないケースが多かったことも一因。一方、超円高等を背景に、取引先の海外移転・調達が加速していることなどから受注低迷が長期化、中小製造業を取り巻く環境は厳しさを増している。

付帯調査テーマ

業況DIは、悪化。先行きへの不安は依然根強い

6月の全産業合計の業況DIは、▲21.3と、前月から▲3.8ポイント悪化。製造業では、エコカー補助金等が下支えしているものの、超円高等を背景に海外移転や海外調達が加速していることから受注減少が著しい。また、小売・サービス業では、大手専門店(ドラッグストア・ホームセンター等)、飲食店の出店増に伴い顧客争奪が一段と激化していることが影響。なお、業況等のDIは、比較対象の前年同月(2011年6月)が、震災後、大きく低迷していた時期であることに留意が必要。

付帯調査テーマ

業況DIは、足踏み状態が続く

2月の全産業合計の業況DIは、▲33.4と、前月から▲1.5ポイントと3ヵ月ぶりの悪化。製造業を中心に超円高に伴う輸出減少等の影響により、2011年10月以降、業況DIは▲35前後で足踏み状態に陥っている。

付帯調査テーマ

業況DIは、若干改善するも、先行きは力強さに欠ける

1月の全産業合計の業況DIは、▲31.9と、前月から+3.0ポイント改善した。復興需要を見据え、建築資材の取引が活発な卸売業の業況が大幅回復したことが主要因。しかし、超円高により、輸出の減少や取引先の海外移転加速に伴う受注の減少などの悪影響が及んでおり、企業経営は厳しい状況が続いている。

付帯調査テーマ

業況DIは、被災地を除き震災前水準を上回るも、先行きへの警戒感が強まる

8月の全産業合計の業況DIは、被災地を除き、▲36.5(前月比+3.5ポイント)と、4カ月連続でマイナス幅が縮小。7カ月ぶりにマイナス30台となり、震災前の水準(11年2月:▲40.1)を上回った。

付帯調査テーマ

業況DIは、被災地を除き震災前水準に近づくも、産業空洞化への懸念が広がる

7月の全産業合計の業況DIは、▲40.0(前月比+11.4ポイント)と、過去2番目の改善幅(※)を記録。震災前の水準(11年2月:▲40.1)に回復したものの、その水準は、リーマン・ショック後回復途上にあった2010年5月と同程度。(※過去最大は1997年3月の+11.9ポイント)