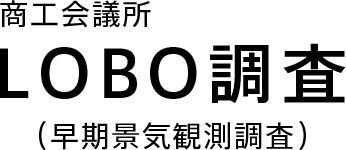

全産業合計の業況DIは、▲18.5(前月比+0.7ポイント)。サービス業は歓送迎会需要や観光需要により、ハレの日関係の利用が増えた飲食店が押し上げ、改善した。製造業は、サービス業からの引き合い増加で、飲食料品関係を中心に改善した。小売業では新年度需要はあるものの、消費マインドの低迷が足かせとなり、ほぼ横ばいとなった。建設業は資材価格や労務費の高騰で悪化し、卸売業は建設業からの引き合い減少やガソリン価格の高騰で悪化した。新年度需要や観光需要は好調なものの、人手不足が継続しているほか、ガソリン価格やコメ価格をはじめとしたコストが増加している。今後への不安感から消費マインドが低迷しており、中小企業の業況はほぼ横ばいにとどまった。

4月の調査結果

業況DIは、一層のコスト増と消費停滞で、悪化。先行きは、消費拡大等による改善への期待高まる

全産業合計の業況DIは、▲14.0(前月比▲1.1ポイント)。製造業は、輸入部材の高騰や企業の設備投資の足踏み等で悪化した。建設業も、資材価格の高騰や人手不足による受注機会の損失でほぼ横ばいにとどまった。また、卸売業は、飲食・宿泊関連からの引き合いが増加するも、物流費の高騰などのコスト増で弱含んでいる。小売業・サービス業は、国内外の観光需要の増加や、歓送迎会などの季節需要の恩恵を受けて改善を示すも、力強さを欠いている。歴史的な円安基調や深刻な人手不足への対応、働き方改革関連法の施行に伴う輸送費の上昇や、賃上げ等によるコスト増が足かせとなっている。コスト増に見合う労務費を含む価格転嫁も追い付かず、業況は再び悪化に転じた。

付帯調査テーマ

業況DI は、経済活動の回復により、全業種で改善。先行きは、コスト増や人手不足等で慎重な見方

全産業合計の業況DIは、▲11.1(前月比+3.7ポイント)。サービス業では、客足が回復基調な飲食・宿泊業を中心に、改善した。小売業では、インバウンドの増加で売上が好調な百貨店に下支えされ、改善した。また、製造業では、サービス業等の非製造業での設備投資需要の回復で改善し、卸売業でも、製造業からの引き合い増や、客足が回復する小売業や飲食・宿泊業からの受注増で改善した。建設業でも、政府の補正予算による公共工事の受注増で改善した。原材料・エネルギー価格の高騰や人材確保に向けた賃上げ等のコスト負担増、度重なる仕入価格の高騰に価格転嫁も十分に行えていない等、経営課題は山積も、経済活動の回復が続き、業況は2021年12月ぶりに全業種で改善した。

付帯調査テーマ

・2022年度の採用実績の動向

業況DI は、活動回復が進み2か月連続の改善。先行きは、コスト増への警戒感強く厳しい見方

全産業合計の業況DIは、▲25.7(前月比+7.0ポイント)。日常生活の回復が進み、再開した春のイベントや県民割等の需要喚起策で客足が戻りつつある外食・宿泊関連のサービス業や、堅調な電子部品や飲食品関連等に下支えされた製造業で業況が改善した。一方、資材の供給不足や設備機器の納期遅れで工期が長期化する建設業で業況が悪化した。また、業種を問わず、対露制裁や円安の急伸により、原油等の資源価格や原材料価格等の高騰が加速化したことが、収益の圧迫要因となっている。加えて、価格転嫁の遅れも収益回復の足かせとなっており、中小企業の景況は2ヵ月連続で改善しているものの、まん延防止等重点措置が出ていた昨年4月と同水準の回復に止まっている。

付帯調査テーマ

・円安進行が業績に与える影響

・2021年度の採用実績の動向

業況DIは、回復基調続くも、厳しさ残る。先行きは感染再拡大に伴い、警戒感強まる

全産業合計の業況DIは、▲ 25.3(前月比+10.0ポイント)。中国・米国などの海外経済の回復に伴い、生産増が続く半導体・電子部品関連や自動車関連の製造業が牽引したほか、巣ごもり需要で売上が堅調な小売業が全体を押し上げた。一方、まん延防止等重点措置の実施に伴う営業時間短縮や観光需要低迷により、外食・観光関連は厳しい状況が続く。オンライン活用や新事業展開などが進む中、業種・業態によって対応の難しさが指摘されるほか、原材料費上昇によるコスト負担増加を不安視する声も多く、中小企業の景況感は回復基調が続くものの、厳しさが残る。※今回の業況DIは、比較対象の前年同月(2020年4月)が感染拡大により全国で緊急事態宣言が発令されていた時期であることに留意が必要。

付帯調査テーマ

・改正高年齢者雇用安定法への対応状況

・2020年度の採用実績の動向

業況DIは、2カ月連続で大幅悪化。先行きも新型コロナウイルスにより厳しい見通し

全産業合計の業況DIは、▲60.4(前月比▲11.4ポイント)。新型コロナウイルスの流行拡大に伴う緊急事態宣言の発令以降、外出自粛や消費マインドの低下、イベント等の中止などによる一段の売上減少。営業時間の短縮や休業を実施する企業もみられたサービス業や小売業で景況感が大幅に悪化。また、新型コロナウイルスの収束が見通せない中、生産・設備投資などの計画見直しやサプライチェーンの停滞による部材等の調達難など、生産活動への影響が拡大していることなどが下押しし、中小企業の景況感は、リーマンショックの影響が残る2010年1月(▲62.3)以来、10年3カ月ぶりの▲60台となった。

付帯調査テーマ

・新型コロナウイルスの影響を踏まえた経営上の対応

・2019年度の採用実績の動向

業況DIは、ほぼ横ばい。先行きは、懸念材料多く、慎重な見方崩れず

全産業合計の業況DIは、▲16.7(前月比+0.2ポイント)。

都市部を中心に民間工事が堅調な建設業に加え、4月上旬の寒波の影響により例年に比べ花見期間が長くなり、客数が増加するなど、インバウンドを含めた春の好調な観光需要を取り込んだ宿泊・飲食業を中心とするサービス業の業況が改善した。他方、受注が減少した半導体や産業用機械、自動車関連の不振に加え、深刻な人手不足の影響拡大や根強い消費者の節約志向、原材料費の高止まりの影響を指摘する声は依然として多く、中小企業の景況感は足元でほぼ横ばいの動きとなっている。

付帯調査テーマ

・2018年度の採用実績の動向

業況DIは、2カ月連続改善。先行きは慎重な見方残り、横ばい圏内の動き

4月の全産業合計の業況DIは、▲11.5と、前月から+4.3ポイントの改善。電子部品や産業用機械関連を中心に製造業が全体を牽引したほか、インバウンドを含む春の観光需要を取り込んだ宿泊業・飲食業やレジャー関連業を中心とするサービス業の業況が改善した。深刻な人手不足や原材料費・燃料費の上昇、食料品・日用品に対する消費者の低価格志向を指摘する声は依然として多いものの、中小企業の景況感は、総じて緩やかな回復基調が続いている。

付帯調査テーマ

業況DIは、2カ月連続改善。先行きは懸念材料多く、横ばい圏内の動き

4月の全産業合計の業況DIは、▲17.3と、前月から+2.8ポイントの改善。ただし、「悪化」から「不変」への変化が押し上げ要因となったことに留意が必要。インバウンドを含め春の観光需要の堅調な動きから、小売業、卸売業、サービス業の業況感が改善した。また、電子部品や自動車関連で引き続き好調な生産を指摘する声が聞かれたほか、設備投資に持ち直しの動きが見られた。一方、消費者の節約志向、人手不足の影響拡大、原材料、燃料の値上りが依然、中小企業の足かせとなっており、業況改善に向けた動きは力強さを欠く。

付帯調査テーマ

業況DIは、引き続き一進一退。先行きも不透明感強く、慎重な見方崩れず

4月の全産業合計の業況DIは、▲21.0と、前月から+2.6ポイントの改善。ただし、今回の調査開始時点は熊本地震の発生前であることに留意が必要。業況DIは、堅調な観光需要や原材料・燃料価格の下落の恩恵、設備投資の持ち直しの動きに加え、「悪化」から「不変」への変化も押し上げ要因となった。金融市場の不安定な動きに対する懸念は和らぎつつあるものの、人件費上昇や受注機会の損失など人手不足の影響拡大、消費低迷の長期化、新興国経済の減速などから、中小企業の業況感は依然として鈍く、一進一退の状況が続いており、来月以降、熊本地震の影響を注視していく必要がある。